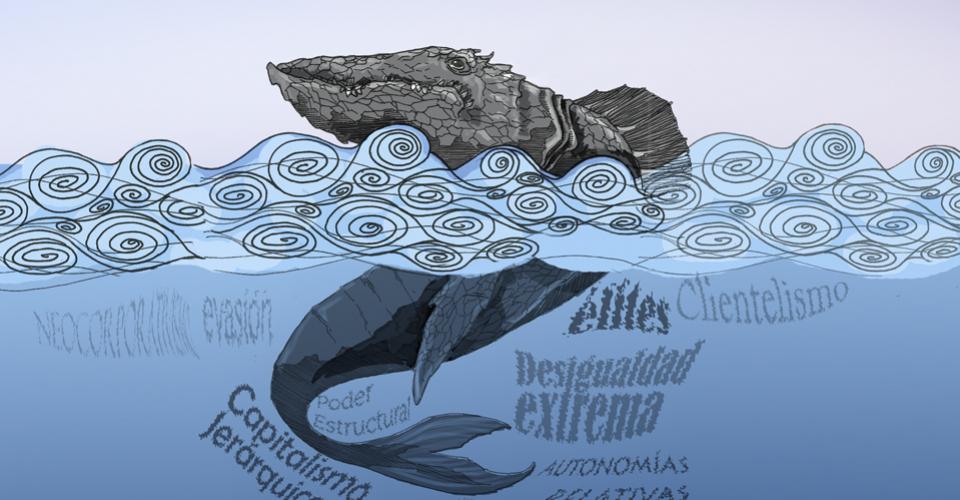

Así se captura el Estado en el capitalismo jerárquico

Así se captura el Estado en el capitalismo jerárquico

La captura de la política fiscal y del Estado podría explicar por qué persiste la desigualdad extrema.

Dada la existencia de desigualdad extrema en el mundo –y especialmente en Latinoamérica, su región más desigual– resulta lógico preguntarse por qué los Estados no redistribuyen el ingreso y la riqueza para reducir de manera significativa la desigualdad y erradicar la pobreza. Ha habido avances, pero persisten los altos niveles de desigualdad y pobreza. Esta situación podría explicarse por el hecho de que los Estados, en especial sus políticas fiscales, han sido capturados por grupos empresariales o élites políticas que buscan favorecer sus propios intereses. Así bloquean o debilitan todo esfuerzo por garantizar un mayor bienestar social.

Con «captura» me refiero al proceso a través del cual estos agentes, sobre todo grupos empresariales y élites políticas, intencionalmente desvían las políticas públicas del interés común, hacia ciertos intereses particulares (Dal Bo 2006; Carpenter y Moss 2013, Introducción). Este es un proceso del cual yo como ex Ministro de Finanzas he sido testigo directo y que trataré de ilustrar refiriéndome a la evolución del Estado, el capitalismo y la política fiscal en América Latina, y tomando en cuenta mi experiencia personal.

En el caso de la política fiscal, una primera aproximación a una posible captura se puede deducir al evaluar la carga impositiva, la evasión fiscal, los efectos de la política fiscal sobre la redistribución y la evolución de los déficits fiscales; en pocas palabras, al contrastar patrones emergentes con lo que sería una política fiscal implementada en favor del interés común. Obviamente, la captura potencial es solo una de las posibles razones de la divergencia entre una política que favorece intereses públicos y una que favorece intereses privados o particulares.

Leviatanes de papel

A los estados latinoamericanos se les ha denominado «Leviatanes de papel» (Centeno y Ferraro 2014) porque, a pesar de los considerables progresos alcanzados durante la última década, la mayoría de ellos se caracterizan por presentar una constante debilidad, fruto de su poca legitimidad; ausencia de monopolio de la violencia en todo el territorio; escasa capacidad para hacer cumplir la ley; en gran medida, una baja carga impositiva; dificultad para asegurar resultados sostenibles de las políticas públicas en general; mal desempeño de sus burocracias y altos niveles de corrupción.

Quisiera hacer hincapié en dos factores que parecen explicar, al menos en parte, esta constante debilidad.

El primero de estos factores históricos comunes es la ausencia de conflictos armados entre naciones y la fragmentación de los países latinoamericanos. El segundo es el clientelismo relacionado con la contienda política en un marco democrático y, de especial importancia, en regímenes democráticos más recientes.

Con respecto al primer factor, el sociólogo Miguel Ángel Centeno (2002) ha aducido que la ausencia de guerras prolongadas entre Estados, a diferencia de guerras civiles, y en contraste con casos como los de Europa o China, ha impedido el desarrollo de una identidad colectiva. Cuba es la excepción que confirma la regla, pues la identidad entre Estado y nación ha sido fuertemente inspirada por los más de 50 años de constantes actos de hostigamiento a los que han sido sometidos por los Estados Unidos.

Asimismo, la ausencia de guerras entre naciones puede ser una de las explicaciones de la debilidad de la institucionalidad del Estado, en especial en cuanto se refiere al ámbito fiscal, a diferencia de las guerras en Europa y China, que no solo estimularon la movilización de recursos, sino también la creación de las burocracias y los servicios logísticos necesarios para sustentar sus esfuerzos bélicos.

Las élites en América Latina, la mayoría de ellas fragmentadas e involucradas en largos conflictos internos, han evitado entrar en guerra con otros países, en parte porque no querían acudir a las masas en busca de ayuda, porque esto podría poner en riesgo sus privilegios y protegerlos no requería de un Estado fuerte. Como indica Centeno, «el papel central del estado no era la creación de una nación, sino la creación de privilegios sociales» (Centeno 2013).

El segundo factor que explica la debilidad de los estados latinoamericanos es la competencia democrática, que ha dado lugar al clientelismo, tal como en otras partes del mundo. El Estado o administración pública se convirtió en una fuente de empleo y favores a cambio de respaldo político a gran escala, que a menudo requiere de intermediarios. Este es diferente del padrinazgo, que se entiende como las relaciones cara a cara que pueden darse en democracias o regímenes autoritarios (Fukuyama 2014, p. 86). Respecto a los países latinoamericanos, Francis Fukuyama lo expresa claramente: «el padrinazgo del siglo XIX se conviritió en el clientelismo puro y duro del siglo XX» (p. 266).

Esta es la principal causa de la dificultad que existe para establecer burocracias profesionales, independientes y modernas en América Latina: el hecho de ofrecer empleo a gran escala en el sector público se convirtió en un componente esencial del clientelismo. O, como mencionan Centeno y Ferrero (2015, p. 15): «la democracia de las masas y la consolidación de la maquinaria electoral han convertido a la administración pública en un vasto sistema de clientelismo político».

Más aún, los estados latinoamericanos, en su mayoría débiles –los Leviatanes de papel– han coincidido con el desarrollo de una variante peculiar del capitalismo que se ha consolidado en los últimos 30 años y que Ben Ross Schneider (2013) ha denominado «Capitalismo Jerárquico».

El capitalismo jerárquico

La clase de capitalismo que predomina en América Latina es diferente al capitalismo de otras áreas donde, aunque imperan el libre mercado y la propiedad privada, existen mecanismos de distribución de los ingresos obtenidos de la inversión, producción y tipo de cambio. Los mecanismos empleados en otras regiones implican la existencia de mercados, negociaciones y confianza. Los mercados preponderan en economías liberales de mercado, sobre todo en países anglosajones; las negociaciones prevalecen en las economías coordinadas de mercado de Europa continental y la confianza es la base de la economía de mercado en red, existente sobre todo en Asia.

Sin embargo, en el capitalismo jerárquico de América Latina, los mercados, las negociaciones y la confianza como mecanismos de distribución de los ingresos han sido sustituidos por la jerarquía, la cual conlleva relaciones asimétricas de poder.

De acuerdo con este punto de vista, el capitalismo jerárquico de Latinoamérica tiene varias características distintivas. La primera y más importante es que involucra a grandes grupos empresariales nacionales, los cuales son propiedad y están gestionados, en su mayoría, por familias que ejercen un control jerárquico directo sobre docenas de compañías independientes. La segunda, supone una fuerte presencia de compañías multinacionales, fortalecida en los últimos años por oleadas de fusiones y adquisiciones, pero cuyos nexos políticos con empresas nacionales son limitados y siempre dependen jerárquicamente de las oficinas centrales ubicadas en el extranjero. En tercer lugar, los mercados laborales están atomizados y segmentados, existe una baja densidad sindical y un alto porcentaje de empleo informal. La cuarta característica radica en que las empresas nacionales y las compañías multinacionales se ven menos afectadas por los sistemas financieros que en otros países, porque han desarrollado sus propias fuentes de financiamiento. Además, se ven menos afectadas por instituciones sindicales formales, tanto por la naturaleza segmentada del mercado laboral, como por la irregularidad en la aplicación de las normativas.

Este contexto de fuerte poder económico concentrado y jerárquico seguramente facilitará la captura de lo que he caracterizado como Estados débiles. Asimismo, con algunas variaciones entre países, el poder relativo que las empresas tienen frente al Estado y organizaciones sindicales se ha fortalecido como resultado de su crecimiento, impulsado por los procesos de liberalización y privatización que comenzaron hace casi 40 años.

No obstante, Ross Schneider también señala la fragmentación entre empresas y grupos sindicales que se da en el Capitalismo Jerárquico. La diferencia de intereses no favorece la cooperación entre Compañías multinacionales y empresas nacionales; la relativa falta de compromiso entre empresa y sindicato tampoco facilita el establecimiento de relaciones a largo plazo, como sí ocurre en las economías coordinadas de mercado. Esta débil relación empuja a los dos a tratar excusivamente con el Estado. La fragmentación entre empresas nacionales y Compañías multinacionales, aquella entre empleados formales y trabajadores informales, junto con la desigualdad extrema de la sociedad en general, hacen muy difícil la creación de las coaliciones necesarias para renovar las instituciones y avanzar hacia una forma de capitalismo más balanceada, con mecanismos de distribución basados en los mercados, las negociaciones o la confianza.

Todo ello conduce a mi hipótesis, que considera que la posibilidad de que se dé una coalición negociada entre diversos grupos empresariales, sindicales y de la sociedad civil que tenga como resultado un mayor suministro de bienes públicos y una política fiscal sólida, tiende a ser sacrificada en favor de un resultado alternativo, enfocado en proteger los privilegios de un grupo más pequeño de empresarios nacionales que fomentan una política fiscal débil. Así, la historia se repite: la protección de los privilegios prima sobre el país o la construcción del Estado, tal como argumentaba Miguel Ángel Centeno. Al mismo tiempo, la presencia generalizada del clientelismo sugiere que las élites políticas también pueden tratar de capturar la política fiscal.

De modo que el análisis fiscal sirve tanto para evaluar esta hipótesis, como para estudiar formas en las que las élites políticas o empresariales pueden capturar el Estado. La política fiscal en general, y los impuestos en particular, se pueden considerar como unos de los factores determinantes de la relación entre ciudadano y Estado y, más concretamente, de cómo se institucionaliza la influencia sobre la política pública, tal como lo ha expresado Mick Moore (2008). Los impuestos son un factor crucial en la construcción del Estado. Pero dicha relación puede adoptar distintas formas. El estudio de la fortaleza de los grupos empresariales y su capacidad real para vetar reformas fiscales –y, por tanto, capturar la política fiscal– es una forma de evaluar cómo se transforma y construye un Estado. Analizar cómo los grupos empresariales ejercen poder tanto de manera instrumental como estructural, del modo en que lo hizo Tasha Fairfield (2015a), nos ayuda a evaluar su capacidad de capturar la política fiscal.

Miedo, medios. Poder estructural y poder instrumental

El poder estructural de los sectores empresariales surge de lo que suele verse como la mayor amenaza: que las reformas podrían reducir sus inversiones, lo cual adquiere mayor significancia desde el punto de vista del capitalismo jerárquico, donde la actividad económica depende en gran parte del sector privado. Además, el poder estructural derivado del temor a que las inversiones se vean reducidas, por lo general es reforzado por el poder instrumental, que abarca actividades de cabildeo, campañas mediáticas e incluso acciones más radicales, como las huelgas o cierres patronales que se han dado en Argentina y Guatemala.

En América Latina, los grupos empresariales cuentan con varias fuentes de poder instrumental, que pueden considerarse una forma de la desigualdad de la influencia (Hellman 2005, Fairfield 2015, Schneider 2013):

En primer lugar, la práctica de la puerta giratoria garantiza que se mantengan relaciones estrechas entre funcionarios de gobierno, grupos empresariales y tanques de pensamiento, las cuales son financiadas por estos últimos. Estas pueden conducir a prácticas informales que incluyen nombramientos para ocupar altos cargos dentro del gobierno, sugeridos o vetados por los grupos empresariales. El hecho de que, como Ministro de Finanzas yo formara parte de un gabinete en el que varios ministros u otros altos funcionarios de gobierno procedieran del sector privado y que se opusieran justo a la reforma fiscal que yo proponía –y que contaba con el apoyo del Presidente– es un claro ejemplo de esta fuente de poder.

En segundo lugar, las contribuciones a las campañas y el cabildeo ilícito se transforman en inversiones en sus relaciones a largo plazo con legisladores y partidos políticos, las cuales tienen mayor eficacia en los sistemas de representación proporcional con múltiples partidos, en contraste con aquellos sistemas con un número reducido de partidos políticos de sólida institucionalidad, tales como los que existen en el Reino Unido.

En tercer lugar, las relaciones con el Poder Judicial también pueden formar parte de las inversiones a largo plazo de los empresarios y con ello quiero decir que:

a. Se puede bloquear las reformas fiscales a través de resoluciones judiciales que las declaren inconstitucionales.

b. El debate sobre reformas fiscales se puede desviar hacia aspectos técnicos y constitucionales para reducir su difusión pública y que estos sean tratados en ámbitos donde los grupos empresariales tengan mayor influencia, así como se ha hecho en Chile, Costa Rica y, concretamente, en Guatemala, donde todas las reformas fiscales han sido objeto de rechazo parcial o total, debido a resoluciones emitidas por la Corte de Constitucionalidad.

c. La aplicación sesgada de resoluciones judiciales que favorecen a grandes compañías puede fortalecer su poder instrumental, a la vez que debilita la credibilidad de las instituciones, lo cual da lugar al dinamismo de autorrefuerzo que fortalece aún más la desigualdad de la influencia (Hellman, Jones y Kaufmann, 2000).

En cuarto lugar, el financiamiento de tanques de pensamiento y el control de medios de comunicación grandes puede conducir a algo parecido a una captura cognitiva, que sería el proceso por medio del cual los legisladores terminan convenciéndose de la bondad de los argumentos contra potenciales reformas patrocinadas por aquellos quienes serían regulados por ellas (Del Bo, 2006) o tendrían que pagar más impuestos.

En presencia de un Legislativo fragmentado y un Ejecutivo débil y con una burocracia porosa, no es difícil que el poder de veto de los grupos organizados de empresarios sea eficaz o que estos ejerzan indebidamente su influencia. Para determinar el grado de influencia o de captura de la política fiscal, analizaré qué ha ocurrido con el ingreso público total, con el impacto de los impuestos y el gasto público sobre la distribución del ingreso y con la evasión fiscal.

A pesar de que la brecha entre la política fiscal real de Latinoamérica y una política fiscal que favorezca el interés público no puede tomarse como el único indicador de las presiones indebidas que ejerce el sector empresarial, sí sirve como una primera aproximación que es necesario estudiar. Más adelante evaluaré el potencial de captura de la política fiscal por parte de las élites políticas.

Cuando la captura empresarial del Estado se refleja en el pago de impuestos

Un primer indicador del grado de captura al que esté sometido el Estado es la relación entre el ingreso público total, que incluye impuestos del gobierno central y gobiernos locales y las contribuciones al seguro social, por un lado, y el PIB por otro.

Según estadísticas preliminares de la CEPAL, la simple relación promedio entre el total del ingreso público y el PIB de Amércia Latina en su conjunto aumentó de 22.6 % en 2000, antes del auge de los productos básicos, a 27.1 % en 2015, después de éste, es decir, 4.5 puntos porcentuales de PIB. A este nivel agregado, el aumento de 4.5 puntos porcentuales en los ingresos totales como proporción del PIB, sugiere que los grandes grupos empresariales nacionales no tuvieron mucho éxito en cuanto al bloqueo del aumento de los impuestos o las reformas fiscales en la región y que la captura de la política fiscal no parece haber sido muy significativa.

Sin embargo, para obtener conclusiones válidas se requiere un enfoque más desglosado que distinga entre grupos de países. Dividiré los países en 4 grupos.

En primer lugar, es conveniente agrupar a aquellos países que se encuentran más cerca de una economía estatal capitalista, como Bolivia, Ecuador y Venezuela, debido a la importancia de los combustibles y al modelo de desarrollo gestionado por el Estado, a diferencia del resto de Latinoamérica, que se ajusta más al capitalismo jerárquico.

En segundo lugar, entre los países de la región marcados por el capitalismo jerárquico, quisiera diferenciar tres grupos: aquellos países con una relación ingreso/PIB más alta, en comparación con el resto, donde se incluye a Argentina y Brasil; aquellos con una relación ingreso/PIB intermedia, a donde corresponde la mayoría de países de Sudamérica y México y, por último, aquellos con una relación ingreso/PIB muy baja, donde se incluyen sobre todo los países de Centroamérica.

La autonomía de los Petroestados

Bolivia, Ecuador y Venezuela, denominados por Ross Schneider "Petroestados", se encuentran entre los países donde más aumentó la carga impositiva durante los años del auge en los precios de los productos básicos, lo que a su vez consolidó su autonomía frente a los sectores empresariales.

El poder estructural del empresariado, que surge del temor al cese de las inversiones, ha sido muy poco en estos casos, puesto que el papel del sector privado ha sido menos importante que el del Estado, en cuanto a fuentes de inversión.

Su poder instrumental se ha visto debilitado por las movilizaciones del gobierno, que incluyen políticas fiscales activas, las cuales se han beneficiado de los ingresos extraordinarios que generó el auge de los productos básicos. Dada su elevada relación ingreso/PIB, estos países claramente han evitado la captura de su política fiscal por por parte de los grupos empresariales.

El segundo grupo de países incluye a Argentina y Brasil, ambos con un total de ingresos como porcentaje del PIB mayor a 35 % en 2015, una cifra mayor a lo que cabría esperar basándose en sus ingresos; en esto se asemejan a la mayoría de paíces desarrollados de la OCDE. Los dos países merecen un análisis más profundo, dado que ambos parecen haberse librado de que los grupos empresariales capturasen su política fiscal.

El neocorporativismo de Argentina

La elevada capacidad extractiva de Argentina se explica, en parte, por la debilidad relativa de los grupos empresariales nacionales, como parte de un sistema político que se ha denominado Neocorporativismo Segmentado (Etchemendy y Collier, 2007). Este sistema implica un corporativismo en el cual participan la empresa, los trabajadores y el Estado, cada uno con cierta autonomía. En los últimos 15 años, esto ha supuesto una relación más estrecha entre los trabajadores y el Estado, como resultado de una estrategia para la formación de coaliciones de un gobierno de izquierda que ha buscado debilitar la posición del sector empresarial.

Esta situación, junto con la escasa cohesión entre los grupos empresariales –un aspecto enfatizado en un estudio detallado sobre la política de las reformas fiscales realizado por Tasha Fairfield (2015a)– ha debilitado su poder instrumental y les ha hecho casi imposible detener la plétora de reformas fiscales que tan agresivamente se impulsó después del año 2000.

Dentro del contexto de una economía que apenas emerge de una crisis grave, que luego aprovecha el gran auge derivado del aumento en los precios de los productos básicos, la idea de que las reformas fiscales reducirían la inversión no era apremiante y esto se tradujo en el deterioro del poder estructural de los grupos empresariales.

El gobierno también movilizó a los sectores populares en favor de las reformas fiscales, incluidos miembros de asociaciones de desempleados, quienes se beneficiaban del incremento en el gasto social. Sobre la base de una mayor capacidad política, el gobierno introdujo una serie de reformas entre 1998 y 2008, donde se incluía la reforma fiscal de ingresos empresariales, así como mayores controles para prevenir la evasión fiscal en transacciones internacionales y en agricultura, gravar los intereses devengados, ampliar la potestad de la administración tributaria para que pudiera obtener información de cuentas bancarias, gravar las transacciones financieras y las agroexportaciones. Al inicio, los grupos empresariales pudieron evadir la implementación de los impuestos sobre intereses devengados, solo porque la idea de que ello favorecería la fuga de capitales estaba ampliamente difundida.

Sin embargo, un sector empresarial más unido pudo bloquear un importante incremento de la tasa de interés que ya se aplicaba a las exportaciones agrícolas en 2008. Esta reforma fiscal, considerada un error estratégico de parte de la entonces recién electa Cristina Fernández de Kirchner, en realidad sirvió para unificar a los exportadores y productores agrícolas, y catalizar una gran cantidad de agravios que ya habían acumulado, para lo cual cabildearon, convocaron huelgas y finalmente lograron que esta iniciativa fuera rechazada en el Congreso.

Los aumentos adicionales a la carga tributaria en Argentina, derivados más bien del incremento a los impuestos a nivel regional, así como la eliminación de los impuestos a las exportaciones por parte del Gobierno de Macri en 2015, llevan a sacar dos conclusiones:

-La primera, que parecería que la carga tributaria en Argentina ha alcanzado un nivel máximo y que podría disminuir a corto plazo.

-La segunda, que esto puede estar relacionado con un creciente poder instrumental de los grupos empresariales, ahora mucho más cercanos al nuevo Gobierno.

Argentina podría estarse aproximando al modelo tradicional del capitalismo jerárquico que prevalece en América Latina y la probabilidad de que se dé algún grado de captura de la política fiscal por parte de los grupos empresariales parece mayor ahora que en los últimos 15 años.

El legado de un Estado fuerte en Brasil

Brasil es la otra excepción, pero, a diferencia de Argentina, su mayor capacidad de obtener ingresos es, en parte, un legado del férreo Estado que históricamente fue. Desde el siglo XIX, una alianza entre la Corona portuguesa y la élite brasileña dio origen a una monarquía parlamentaria que tenía un vasto alcance territorial y afianzaba un órden social estable.

La subsiguiente República Federal garantizaba una capacidad fiscal a nivel central y regional, como lo ha demostrado el historiador Joseph Love (2011), a pesar de haber sido caracterizado como un proceso irregular de construcción del Estado en ámbitos subnacionales. Pero no puedo dejar de mencionar el contraste entre el fortalecimiento fiscal de la Primera República Federal de Brasil, que se estableció en 1890, y la anterior Federación Centroamericana, que se desintegró 15 años después de su independencia, en parte debido a la insuficiencia de recursos fiscales.

En Brasil, el gasto público total de instancias nacionales y regionales pasó de ser el 10.2 % del PIB en 1885, a ser el 16.4 % del PIB en 1907, valor ya por encima de la proporción del gasto público presente de algunos países centroamericanos. A principios del siglo XX, el ingreso per capita que percibió el gobierno central de Brasil era ya el doble del ingreso per capita que al tiempo obtuviera la dictadura de Porfirio Díaz en México (Love, 2011).

El Estado desarrollista que se estableció durante el siglo XX en Brasil, incluido el considerable fortalecimiento del Estado durante el período del Estado Novo, de 1937 a 1945, tiene su lugar dentro de esta evolución histórica.

Para 1970, Brasil ya tenía una carga tributaria que excedía el 25 %, superior al promedio latinoamericano actual y significativamente mayor que el nivel que podría predecirse con base en su ingreso per capita.

También fue el primer país en el mundo que introdujo un Impuesto al Valor Agregado global, incluso antes que Francia, donde se concibió.

Una trayectoria de mayor capacidad del Estado también explica que Brasil haya seguido un proceso más bien moderado de liberalización, privatización y demás recomendaciones del Consenso de Washington, en comparación con sus vecinos.

Desde finales de la década de los noventa hasta 2014, el ingreso del Estado brasileño aumentó en casi 10 puntos porcentuales del PIB (Melo, Barrientos y Coelho, 2014). Esta alza no se caracterizó por reformas sustanciales y a los gobiernos no les importó tener un sistema fiscal ineficiente, siempre y cuando se mantuviera el gran dinamismo que lo caracterizaba, es decir, la carga impositiva aumentaba automáticamente, en cuanto aumentaba el PIB.

Según los académicos brasileños Melo, Barrientos y Coelho (2014), el favorecer este incremento de la carga impositiva fue el resultado de combinar el legado histórico de una sólida capacidad del Estado, que incluía una burocracia de administración fiscal eficaz, con una sólida capacidad política, derivada de una presidencia firme, una labor eficiente de formación de coaliciones y una preferencia social por políticas redistributivas, la cual aumentó significativamente en la segunda mitad de la década de los noventa, cuando la estabilidad financiera estaba garantizada.

Esta combinación dio origen a un pacto social implícito que combinaba una creciente carga tributaria con un gasto social centrado en la redistribución, siempre que la responsabilidad financiera estuviera garantizada. Dada la ausencia de reformas fiscales significativas durante este periodo, así como de una sólida capacidad política y del Estado, se puede deducir que la captura, sobre todo por parte de los grupos empresariales, tampoco era significativa en el ámbito impositivo.

La autonomía relativa de grupos empresariales en México

En el tercer grupo de países a evaluar, el de los demás países sudamericanos y México, el incremento en la relación ingreso/PIB total entre el año 2000 y el 2015 no ha sido muy significativo, alcanzando 1.9 puntos porcentuales en México, 1.3 puntos porcentuales de incremento en Perú, 0.4 por ciento de incremento en Chile y una reducción de -0.3 puntos porcentuales en Colombia (cifras de CEPAL).

En todos estos casos hubo incrementos significativos en el ingreso, aunque transitorios, recaudados durante el auge de los productos básicos. Hacia el final de este periodo, dichos Estados dependían cada vez más del ingreso proveniente de fuentes tradionales, en especial del de grupos empresariales nacionales y, por tanto, la posibilidad de que estos ejerzan una influencia indebida ha incrementado.

México es el caso que nos demuestra, de la manera más drástica, cómo la disminución de los ingresos obtenidos de las exportaciones de petróleo –que cayeron por una baja en los precios y en la producción– ha sido solo parcialmente compensada por el incremento en la recaudación fiscal. El ingreso tributario del gobierno central aumentó del 10.5 % del PIB en 2014, al 12.7 % en 2015, pero el ingreso proveniente de los recursos naturales, sobre todo petróleo, sufrió una caída del 12.7 al 9.5 % del PIB en ese mismo año.

México, con su ínfima carga tributaria, es el ejemplo más claro del capitalismo jerárquico en el que grandes y diversificados grupos empresariales, controlados por ciertas familias, tienen una influencia política considerable, lo cual les brinda la capacidad de capturar sectores, como las telecomunicaciones, y mantener intactos los oligopolios y monopolios. En tanto la presencia de fuentes naturales ha permitido a los Petroestados fortalecer la capacidad del Estado, en México esta postergó la necesidad de aumentar la carga tributaria. Simultáneamente, el corporativismo más tradicional en el que el Estado, los sindicatos y las empresas comparten el poder, ha sido reemplazado por la predominancia de los grupos empresariales a nivel nacional.

Por otro lado, a nivel local o regional, en México existe un creciente corporativismo ilegal y una creciente captura, fruto de la interacción entre instancias locales y estatales y grupos empresariales ilícitos, incluidas organizaciones dedicadas al narcotráfico. Dentro de este contexto, la última reforma fiscal significativa de México, que asignaba una parte importante del ingreso a gobiernos estatales y no al gobierno central, tampoco es inmune a la captura por parte de grupos empresariales ilícitos.

La captura a nivel local, sobre todo cuando se trata de actividades ilegales, es un asunto relevante que trasciende el territorio mexicano y aplica a otros países grandes, como Colombia y Perú, e incluso a países pequeños como los centroamericanos, donde el narcotráfico ha adquirido importancia.

[frasepzp1]

El fuerte poder estructural de los grupos empresariales centroamericanos

El caso de los países centroamericanos –el cuarto grupo de países que estoy analizando respecto a la relación ingreso/PIB– demuestra qué es lo que pasa cuando el ingreso fiscal depende en buena medida de la recaudación tributaria tradicional y no de los recursos naturales. Dichos países poseen la relación ingreso/PIB más baja de Latinoamérica.

En años recientes, condiciones extremas los han obligado a implementar reformas fiscales, que en parte se han enfocado en el impuesto sobre la renta. Sin embargo, estas reformas han estado condicionadas en gran medida por la influencia de grandes y diversificados grupos empresariales, controlados por ciertas familias, y grupos empresariales emergentes que se han beneficiado de la globalización, sobre todo mediante la expansión de inversiones en diversos tipos de maquila y de exportaciones no tradicionales, ya sea por sí mismos o en sociedad con inversionistas extranjeros (Aaron Schneider, 2013).

El poder estructural que surge del temor a la reducción de sus inversiones, como resultado de la reforma fiscal, está vinculado a la compentencia por inversiones extranjeras. Esto ha dado origen a una carrera hacia el abismo que ha debilidato aún más la ya baja carga tributaria. Las élites políticas se sienten cómodas brindando apoyo a los grupos empresariales de esta manera, sin tener que crear un gran aparato burocrático para implementar estos cambios en las políticas (A. Schneider 2013, p. 406).

Cuando yo era Ministro y traté de implementar una reforma fiscal en Guatemala, el sector privado planteó unos escenarios catastróficos de confrontación y de un caos económico y social, asociados a la aprobación de la reforma fiscal. Dichos escenarios fueron ampliamente difundidos por los medios de communicación. Esto formaba parte del poder estructural de los empresarios. Además de hacer declaraciones públicas, los grupos empresariales también sacaron provecho de sus vínculos con aliados poderosos, incluido el Embajador de los Estados Unidos en Guatemala, a pesar de que su punto de vista sobre el asunto no lo compartía el Departamento de Estado de ese país (Fuentes Knight 2011, p. 361). Su poder instrumental también era fuerte.

Más recientemente, el bajo crecimiento económico de El Salvador, la corrupción en la administración tributaria puesta al descubierto en Guatemala y el estancamiento político de Costa Rica han limitado las posibilidades de obtener mayores ingresos en estos países en particular. Panamá se encuentra en una situación más favorable, sobre todo por el ingreso que obtiene de su canal, que no está sujeto a fluctuaciones extremas, como es el caso de las exportaciones de productos básicos.

El corporativismo, basado en un sólido poder empresarial, es particularmente acentuado en todos los países centroamericanos (Mendoza 2011). A lo largo de Centroamérica, existen varias juntas con representación del grupo empresarial con autoridad para participar en la formulación e implementación de políticas públicas.

El caso más extremo es el de Guatemala, donde estas juntas corporativistas están bajo el dominio casi exclusivo de representantes de gurpos empresariales, de la misma manera que lo está la Junta Monetaria del Banco de Guatemala. En otros países centroamericanos, los grupos empresariales también dominan, pero a veces tienen que compartir el poder con sindicatos u otros intereses gremiales. Ello claramente representa el caso de un poder instrumental fuerte que se ve reflejado en la captura de diferentes instituciones estatales por parte de grupos empresariales y que complementa las otras fuentes de poder instrumental a disposición de los grupos empresariales en Centroamérica. Como Ministro de Finanzas, me quedaba claro que para que una reforma fiscal pudiera darse en Guatemala, tenía que negociarla con el G-8, el grupo de ocho familias que poseen las agrupaciones empresariales más grandes del país (Fuentes Knight 2011, p.11-6).

Diferencias en la fuerza relativa del Estado y del empresariado

-La comparación de estos 4 grupos de países sugiere, en primer lugar, que la combinación de estados muy débiles y grupos empresariales nacionales comparativamente fuertes ha favorecido la captura de la política fiscal en la mayoría de países centroamericanos.

-Por otro lado, en países con estados fuertes y grupos empresariales relativamente débiles, como Bolivia, Ecuador, Venezuela y, hasta cierto punto, Argentina, el riesgo de captura de la política fiscal por parte de grupos empresariales es mucho menor.

-Brasil, con fuertes grupos empresariales, pero un Estado aún más fuerte, no enfrentó riesgo de captura alguno.

-El resto de países latinoaméricanos se encuentran en el medio, con algunas variaciones, como es el caso de Chile, más cercano a países con un Estado fuerte, y México, Colombia y Perú, más cercanos a países con un sector empresarial fuerte –no siempre lícito– y, por tanto, con mayor riesgo de captura de su política fiscal.

La política redistributiva como muestra de captura

Un segundo indicador fiscal que, junto con la carga impositiva, puede dar una idea de la captura potencial es la incidencia o impacto de la política fiscal sobre la distribución del ingreso o igualdad. Una mayor capacidad redistributiva puede tomarse como un indicador de menor riesgo de captura por parte de los grupos empresariales. La imposición progresiva reducirá la renta disponible de los grupos empresariales y el gasto progresivo no los beneficiará directamente a través de contratos ni de subsidios.

Una reciente y notable evaluación de impacto de la política fiscal sobre la distribución del ingreso y la pobreza –en el que se incluye la determinación de su efecto sobre los índices de concentración de Gini– fue realizada por la iniciativa Commitment to Equity (CEQ) [Compromiso con la Igualdad] coordinada por Nora Lustig (2016). Las cifras de este estudio sugieren la existencia de cuatro grupos de países, basándose en si sus respectivas políticas derivaron en una redistribución significativa del ingreso o no.

Notablemente, Argentina, Brasil, Uruguay y Costa Rica forman parte de un primer grupo de países latinoamericanos en los que alrededor del año 2010 se observó una mayor redistribución, ya sea por medio de impuestos directos y subsidios o por el efecto total de impuestos, transferencias, gasto en salud y educación y contribuciones a la seguridad social. Ello respalda la conclusión de que la política fiscal de estos países fue menos vulnerable a la captura por parte de grupos empresariales nacionales en los últimos tiempos, además de que avala conclusiones anteriores al analizar su carga impositiva.

Un segundo grupo de países que posee una capacidad redistributiva importante, aunque sin alcanzar los niveles del grupo anterior, inlcuye a Chile y México. En ambos casos, el ejercicio de un fuerte poder estructural y, especialmente instrumental, por parte de poderosos grupos empresariales nacionales sugiere que puede llegar a darse cierta captura.

Un tercer grupo de países con baja capacidad redistributiva comprende a varios países centromericanos, así como a Colombia y Perú. Los países latinoamericanos que menos redistribuyeron el ingreso por medio de impuestos directos y subsidios fueron Colombia, El Salvador y Honduras. Estos estudios también revelaron que Honduras, Guatemala, El Salvador y Perú se encuentran significativamente por debajo de la redistribución que podría esperarse de países con niveles similares de concentración del ingreso, según lo calculado por el índice de Gini.

Estos indicadores, junto con aquellos que toman en cuenta la carga tributaria y la evasión fiscal, también sugieren que los tres países centroamericanos tienen políticas fiscales que han estado sujetas a cierto grado de captura por parte de poderosos grupos empresariales. También sugieren cierto grado de captura los bajos efectos de la política fiscal sobre la redistribución en Perú, además de Colombia, donde los impuestos directos no contribuyen a la igualdad y han sufrido un desgaste significativo, fruto de regímenes de exenciones especiales. Sin embargo, para evaluar esta hipótesis con mayor detenimiento, se requiere de un análisis más profundo de la interacción del poder estructural e instrumental de los grupos empresariales con un Poder Legislativo fragmentado y un sistema partidista.

Por último, el proyecto coordinado por Nora Lustig (2016) encontró escasos efectos redistributivos en Bolivia y Ecuador. Esto más bien parece ser fruto de decisiones políticas adoptadas por el Gobierno, incluido un enfoque hacia un gasto público universal y no hacia uno redistributivo, en Bolivia, y un gasto muy bajo en salud, en el caso de Ecuador. Este caso también muestra el inconveniente de asociar muy estrechamente la baja capacidad fiscal para redistribuir el ingreso con la captura, debido a que existen otras variables que pueden afectar la capacidad fiscal en mayor medida.

La inmensa evasión: otra forma de captura

Aparte de la carga tributaria y la capacidad redistributiva de la política fiscal, los datos de evasión fiscal brindan un tercer e importante indicador de la capacidad del Estado, sobre todo de la eficacia de la burocracia. Además, estos se pueden tomar como un indicador de la posible captura de las instituciones a cargo de la administración tributaria.

El riesgo de captura en esta área es mucho mayor en algunos países que en otros. Ejemplos en el pasado incluyen el caso de la administración tributaria de Perú (SUNAT), durante el gobierno del Presidente Fujimori, cuando esta era utilizada para hostigar a la oposición, o el más reciente caso de Honduras, donde la administración tributaria se usó como fuente de empleo para activistas políticos progubernamentales, un claro ejemplo de clientelismo.

Los datos acerca de la evasión fiscal dan algunas luces sobre la posible captura de las administraciones tributarias, si bien es cierto que ha habido mejoras significativas en esta área en los últimos 15 años, en toda Latinoamérica. Desafortunadamente, los datos comparables sobre evasión fiscal en Argentina y Brasil no se encuentran disponibles, pero según la CEPAL (2016, p. 71), Uruguay era el país de América Latina con la menor evasión del IVA en la región en 2013, ligeramente por encima del 10 %, una cifra semejante a los niveles observados en países europeos, como Alemania.

Uruguay es un país que cuenta con una larga historia de institucionalidad sólida, en el cual la capacidad del Estado se ha combinado con una burocracia fiscal altamente profesional. Comparte con Costa Rica su similitud a la versión latina del Corporativismo Democrático, en cuyo caso, lo reducido de su tamaño ha contribuido a evitar la fragmentación y ha facilitado las negociaciones para construir un Estado relativamente fuerte. En Costa Rica existe un mayor índice de evasión fiscal, respecto al impuesto sobre ventas, que posiblemente refleja lo defectuoso de este impuesto en cascada, plagado de exenciones, por lo cual es uno de los principales candidatos para la reforma desde hace tiempo.

Entre los países latinoamericanos cuya evasión fiscal del IVA ronda el 20 %, se encuentran Chile, Colombia y México, no tan lejos de España, donde se estima que fue de 17 % en 2013. Datos más antiguos sobre Brasil sugieren que estaría cerca de Chile, en este sentido. Todos estos países presentan una gran capacidad del Estado con burocracias fiscales altamente profesionales. La captura de la administración tributaria en este grupo de países es improbable.

En cambio, en el resto de América Latina, la captura de la administración tributaria parece más probable. Índices de evasión del IVA igual o por encima del 30 % se pueden observar en países centroamericanos como El Salvador y Guatemala, además de la República Dominicana y Paraguay, lo cual sugiere una institucionalidad más débil y una administración tributaria más vulnerable en estos países.

La Superintendencia de Administración Tributaria de Guatemala se convirtió en un caso real y extremo de captura por parte de la élite política –y de algunos empresarios cómplices– y el descubrimiento de ello detonó una fuerte movilización social que en 2015 condujo a la renuncia del Presidente y Vicepresidenta.

En general, los datos sobre evasión fiscal también tienden a confirmar la gran vulnerabilidad que ante la captura presentan algunos de los países latinoamericanos más pequeños, si se toma en cuenta su escasa capacidad extractiva y redistributiva.

Circunstancias excepcionales y coyunturas críticas

Más allá de estos grupos, circunstancias excepcionales, como una crisis macroeconómica, por ejemplo, han inducido importantes reformas fiscales en muchos países latinoamericanos. Dado el poder de los grupos empresariales nacionales dentro de un capitalismo jerárquico, se puede argumentar que bajo condiciones normales parecería más difícil, tanto escapar a la opresión de los grupos empresariales como implementar reformas fiscales importantes.

Un ejemplo de circunstancias excepcionales es Chile, donde los profundos intereses del empresariado se combinan con un Estado fuerte que abarca un Ejecutivo firme, una burocracia eficaz y una mayoría parlamentaria capaz de promover reformas fiscales significativas.

Después de más de una década en que cohesionados grupos empresariales lograran bloquear cualquier reforma tributaria importante por medio de su poder estructural, pero sobre todo con su poder instrumental, finalmente se aprobó una reforma fiscal en Chile, en 2014 (Fairfield, 2015b). En este caso, las circunstancias excepcionales se dieron por una revuelta estudiantil masiva. Esta reforma fiscal fue impulsada por las movilizaciones estudiantiles que se desarrollaron en 2010-2011, en las que se demandaba una reforma educativa que requería un cuantioso financiamiento adicional.

[frasepzp2]

En ese momento se dio una coyuntura crítica que permitió que la mayoría parlamentaria del Gobierno de centroizquierda recién electo (2011), con el respaldo de una burocracia competente, formulara e implementara una reforma fiscal importante. Esto ocurrió a pesar de la combinación de poder estructural e instrumental que ejercieron los grupos empresariales que habían logrado bloquear las reformas fiscales por más de una década.

Colombia, donde se introdujo un impuesto a la riqueza para financiar programas de seguridad, es otro caso en el que circunstancias excepcionales –la violencia generalizada– crearon las condiciones para que se aumentaran los impuestos, aunque no lo suficiente para alcanzar niveles más altos que los de 15 años atrás. Un acuerdo de paz podría dar lugar a la coyuntura crítica que haga posible una reforma tributaria significativa al corto plazo.

Cuando capturan al estado los políticos

En la literatura también se hace referencia a la captura por parte de las élites políticas, que puede o no reforzar el poder de los grupos empresariales y puede llegar a ser mayor cuando la institucionalidad es débil y el clientelismo está arraigado. A continuación, se analizarán dos indicadores para evaluar la captura por parte de las élites políticas: la existencia de un ciclo del déficit fiscal y la presencia o ausencia de transparencia y/o corrupción presupuestaria.

La existencia de un ciclo del déficit fiscal, o de una estrecha relación entre eventos electorales o políticos y los déficits fiscales, también se puede interpretar como una forma de captura. William Nordhaus (1989) lo explica como el resultado del interés de los políticos por consolidar su poder a costa de votantes desinformados (o engañados), interesados por la economía.

Estudios académicos rigurosos han encontrado que, en realidad, este ciclo fiscal existe y su relevancia es mayor en casos de polarización electoral y donde el conocimiento real de los votantes acerca de la situación fiscal (transparencia fiscal) es menor. La existencia de un ciclo económico de origen político también ha sido demostrada por medio de un análisis econométrico en muchos países latinoamericanos, tanto a nivel nacional como local (Lema y Straub, 2013).

El ciclo económico de origen político tiende a ser menos importante en países desarrollados, donde hay una institucionalidad más sólida, que mantiene a los votantes informados sobre la política fiscal, en contraste con los países en vías de desarrollo, donde la institucionalidad es más débil y hay menos información del lado de los votantes. Este patrón se ve reforzado por el clientelismo que se da con transferencias de efectivo durante los procesos de elecciones, o bien mediante una aplicación menos rígida de las leyes fiscales a las grandes empresas durante los años electorales, con el fin de obtener favores de ellos.

Pero no es inevitable. Una respuesta inicial a este ciclo económico de origen político se dio con el establecimiento de reglas estrictas y leyes que fijaban límites al déficit que se iba a permitir. Sin embargo, estas disposiciones resultaron contraproducentes al favorecer una política fiscal procíclica, con la cual se reducía el gasto público durante una crisis, dado que debían ajustarse a un ingreso menor, y permitía mayores gastos durante las épocas de bonanza, cuando los ingresos eran mayores.

Una respuesta institucional a este problema, adoptada primero por Chile y luego por Colombia, consiste en la creación de reglas de déficit fiscal que procuren combinar la necesidad de aumentos extraordinarios en el déficit fiscal durante periodos de recesión, con el establecimiento de un límite a los déficits fiscales bajo condiciones normales. Así, generar ahorros durante los periodos normales o de auge serviría para cubrir los déficits mayores que se permitirían durante las recesiones. Este es un caso en el que una regla relativamente precisa, además de una mayor transparencia, podrían poner un límite a las posibilidades de que se capture la política fiscal, a la vez que permitiría una política fiscal activa de carácter anticíclico.

Los casos de grandes y constantes desequilibrios fiscales, como los que se observaron en Argentina y Venezuela en 2014 y 2015, o en República Dominicana en 2012, pueden tomarse como ejemplos extremos de ciclos económicos de origen político. A mi juicio, el populismo –comprendido como la implementación de políticas de redistribución insostenibles mediante el aumento del gasto sin un incremento equivalente del ingreso, ampliación de subsidios al consumo y controles de precios, inflación y sobrevaloración del tipo de cambio– representa una forma de captura del Estado y de la política fiscal por parte de las élites políticas, aunque pueda no estar capturado por el sector empresarial.

La invisible transparencia

Un segundo indicador de captura de la política fiscal por parte de las élites políticas podría ser el grado de transparencia presupuestaria. Es difícil establecer una relación directa entre la captura por parte de las élites políticas o empresariales y la transparencia presupuestaria y entre esta última y la corrupción, que puede interpretarse como un caso extremo de captura del Estado y de captura de la política fiscal. El impacto de la transparencia presupuestaria parece depender de otros factores, tales como la participación ciudadana, la naturaleza competitiva del sistema político y la existencia de un Poder Judicial independiente (Wehner y Renzio, 2012).

Tanto Brasil como México se encontraban entre los países latinoamericanos con el mayor Índice de Presupuesto Abierto en 2015 (IBP, 2015); pero el impacto mucho mayor que las acusaciones de corrupción han tenido en Brasil, a diferencia de México, parecería ser, al menos en parte, fruto de un Poder Judicial brasileño más independiente, además de la diferencia de la participación de la sociedad civil, entre otros factores.

Durante mi gestión como Ministro, logramos mejorar de manera significativa la posición de Guatemala en cuanto a su Índice de Presupuesto Abierto. Sin embargo, su descenso en los años posteriores estuvo estrechamente asociado con el incremento en la corrupción. Parte de esa corrupción ya era visible en el caso de algunos miembros del Congreso, quienes a nivel local fundaron sus propias compañías de construcción para ejecutar proyectos de infraestructura con fondos públicos (Fuentes Knight 2011, p. 205-211). Esto se ha hecho más evidente en los últimos años. Para el 2015, Guatemala, junto con Nicaragua y Honduras, estaba entre los países latinoamericanos con un Índice de Presupuesto Abierto más bajo. Por fortuna, en el caso de Guatemala, la existencia de un sistema judicial más sólido impulsado por el Ministerio Público, reforzado por la presencia de la Comisión Internacional Contra la Impunidad en Guatemala de la ONU, tuvo un mayor impacto en la investigación y enjuiciamiento de aquellos acusados de corrupción.

Por el contrario, la ausencia de un Poder Judicial sólido e independiente en Honduras y Nicaragua se puede interpretar como una razón por la que la corrupción en esos dos países no se ha evidenciado ni procesado, a pesar de que los casos de corrupción sí provocaron protestas masivas de la sociedad civil hondureña en 2015.

Son muchos los ejemplos históricos de países en los que el balance de Poderes y la independencia del Judicial frente al Ejecutivo han sido más retóricos que reales. Pero el análisis de la política fiscal también brinda ejemplos de influencia indebida por parte de grupos empresariales que, ya sea mediante un intenso cabildeo o por sus estrechas relaciones con magistrados y jueces, han logrado que las reformas fiscales se declaren inconstitucionales, como mencionaba anteriormente.

El espejo fiscal en el que se refleja el poder empresarial y político

En líneas generales, el estudio de la captura de la política fiscal da una idea de la posible captura del Estado. Por una parte, el análisis de la carga tributaria, de la capacidad redistributiva de la política fiscal y de la evasión fiscal sugiere que el grado de captura por parte de grupos empresariales en unos países es mayor que en otros. Algunos países centroamericanos que poseen un Estado débil parecen ser los más vulnerables desde todo punto de vista. Otros casos muestran que el riesgo puede ser mitigado en mayor o menor grado por otras variables, como la fuerza del Estado, la capacidad de formar coaliciones y el acceso a ingresos extraordinarios asociados con el auge de los productos básicos. Ello también sugiere que el grado de captura de la política fiscal por parte de grupos empresariales varía a lo largo del tiempo y es reversible.

Por otra parte, el análisis de los ciclos de los déficits fiscales, así como de la transparencia y corrupción presupuestaria evidencian la posible captura de la política fiscal por parte de las élites políticas. Esto parece estar más sujeto a factores contingentes que la captura por parte de grupos empresariales, aunque también ha sido significativa, especialmente en regímenes populistas y menos transparentes. Es más probable que se dé en presencia de un Poder Judicial débil, aunque paradójicamente este también puede ayudar a enmascarar ese tipo de captura de la política fiscal, a diferencia de lo que sucede en países con un sistema judicial sólido, donde la corrupción es más evidente.

Por último, el análisis de la captura de la política fiscal ofrece una mejor perspectiva, no solo de cuándo y por qué la política fiscal puede llegar a ser ineficaz en su contribución al bienestar general, sino también de cuándo puede ser eficaz. Además, ayuda a identificar coyunturas críticas en las cuales la política fiscal puede reducir la pobreza y desigualdad de manera significativa, a la vez que el Estado se fortalece y rinde cuentas. En países tan diferentes como Brasil en la década de 1930, Costa Rica en la de 1940 y Chile más recientemente, este tipo de coyunturas se ha dado de manera muy clara. Esto significa que, aunque la captura de la política fiscal y la del Estado aparente ser generalizada, ello no es inevitable.

Este artículo fue originalmente presentado en inglés el 13 de mayo de 2016 en la Universidad de Oxford como “State Capture and Fiscal Policy in Latin America”. Traducción al español de Andrea Maldonado.

Más de este autor